Жеке инвесторларға

Жеке инвесторларға

Әр адамның жеке басының дәулеттілігін басқарудың негізгі мақсаты – сақтап қалу және арттыру түсу. Қор нарығыныңжеке қаржыларды табысты басқару үшін қажетті құралдары бар.

Қаржылық дәулеттілікке қолжеткізу үшін қор нарығының мүмкіндіктерін қалай тиімді қолдануға болатыны туралы нақтырақ біліңіз

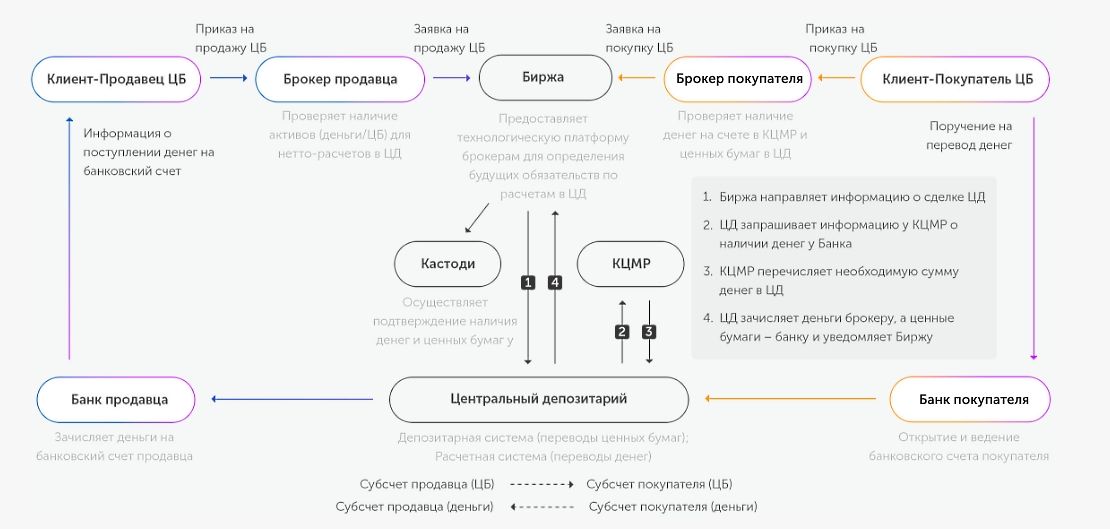

МӘМІЛЕ ЖАСАСУ

НАРЫҚ ИНФРАҚҰРЫЛЫМЫ ҚАЛАЙ ЖҰМЫС ІСТЕЙДІ

Управление рисками

Основа успеха при инвестировании зависит от того, насколько продумана система управления рисками.

Считается, что за более высокий риск инвесторы получают более высокую доходность (премия за риск). Если для вас важнее стабильность, вы покупаете менее рискованные инструменты, но получаете по ним меньшую доходность. Эффективно управлять своим капиталом, соизмеряя доходность и риск возможно с помощью диверсификации инвестиционного портфеля, в котором сбалансированно будут находиться рисковые активы (акции и облигации) и безрисковые активы (ГЦБ).

Портфель теориясы мен инвестордың жеке басының тәуекелге бейімділігіне сәйкес, оңтайлы инвестициялық портфелін құру. Инвестициялаудың осындай түрі негізгі кәсібіңізбен қатар айналысып, қор нарығындағы инвестицияларыңыздың көмегімен капиталыңызды көбейтуге қолжеткізеді.

Инвестициялаудың осы түрі тәуекелді болғанымен, белсенді инвестициялауға қарағанда, өте үлкен емес.

Инвестициялаудың қысқа мерзімдері кезінде (1-3 жыл) пассивті инвестициялау, нарықта негативті жағдай қалыптасқан жағдайда, шығынға ұшыратуы мүмкін. Болашақтағы 3-5 жылда пассивті инвестициялаудың тәуекелдері төмендейді, себебі нарықтың ұзақ мерзімді инвестициялық кірісітілігі қысқа мерзімді тәуекелдерден басым болады.

Сауда-саттықтарда мәмілелер жасауға және нарықты талдауға өзі қатысу. Инвестор нарықтағы жағдайда жақсырақ түсінуі арқасында қандай да бір амалмен инвестициялық капиталға көбірек кіріс алуға ниеттенеді.

Инвестициялаудың осы тұрпатының негізгі артықшылығы капиталды дербес түрде басқару және барлық тәуекелдерді өз мойнына алу болып табылады. Бұдан басқа, пассивті инвестициялау жағдайында сіздің капиталыңызды басқарған, брокерге комиссия төлеу қажеттілігі жоқ.

Инвестициялаудың белсенді тұрпатын таңдағанда, барлық бос уақытыңызды нарық трендтерін зерделеуге жұмсалуы тиіс.

Портфель теориясы мен инвестордың жеке басының тәуекелге бейімділігіне сәйкес, оңтайлы инвестициялық портфелін құру. Инвестициялаудың осындай түрі негізгі кәсібіңізбен қатар айналысып, қор нарығындағы инвестицияларыңыздың көмегімен капиталыңызды көбейтуге қолжеткізеді.

Инвестициялаудың осы түрі тәуекелді болғанымен, белсенді инвестициялауға қарағанда, өте үлкен емес.

Инвестициялаудың қысқа мерзімдері кезінде (1-3 жыл) пассивті инвестициялау, нарықта негативті жағдай қалыптасқан жағдайда, шығынға ұшыратуы мүмкін. Болашақтағы 3-5 жылда пассивті инвестициялаудың тәуекелдері төмендейді, себебі нарықтың ұзақ мерзімді инвестициялық кірісітілігі қысқа мерзімді тәуекелдерден басым болады.

Сауда-саттықтарда мәмілелер жасауға және нарықты талдауға өзі қатысу. Инвестор нарықтағы жағдайда жақсырақ түсінуі арқасында қандай да бір амалмен инвестициялық капиталға көбірек кіріс алуға ниеттенеді.

Инвестициялаудың осы тұрпатының негізгі артықшылығы капиталды дербес түрде басқару және барлық тәуекелдерді өз мойнына алу болып табылады. Бұдан басқа, пассивті инвестициялау жағдайында сіздің капиталыңызды басқарған, брокерге комиссия төлеу қажеттілігі жоқ.

Инвестициялаудың белсенді тұрпатын таңдағанда, барлық бос уақытыңызды нарық трендтерін зерделеуге жұмсалуы тиіс.